© Amica

Przemysł elektroniczny |

Amica odbudowała już zapasy, Niemcy i Skandynawia mocnymi rynkami w Q4

Członek zarządu Grupy Amica przybliża szczegóły dotyczące obecnej sytuacji największego polskiego producenta AGD po trzecim kwartale tego roku oraz mówi o planach na najbliższą przyszłość.

Grupa Amica zanotowała w okresie trzech kwartałów dobre wyniki finansowe, choć od II kw. odczuwała już nasilającą się presję kosztową, która w trzecim kwartale pokazała pełne oblicze.

– W trzecim kwartale w całości odczuliśmy wzrost kosztów. Staramy się stosować różne metody optymalizacji i niwelacji tego zjawiska dla naszych marż. Dla towarów i produktów uczestniczymy w ogólnorynkowym procesie podnoszenia cen sprzedaży, choć w oczywisty sposób następuje to z opóźnieniem wobec zwyżki kosztów i jest procesem skomplikowanym ze względu na niejednorodność rynków i klientów. W przypadku towarów handlowych ważna wydaje się współpraca z naszymi dostawcami, którzy mają wynegocjowane korzystne ceny frachtu do Europy. Choć Amica jest jednym z ważniejszych graczy w Europie, zamawiamy ponad 10 tys. kontenerów rocznie, to jednak nasi partnerzy korzystają dzięki wielokrotnie większej skali działalności – wskazał Michał Rakowski, członek zarządu Grupy Amica ds. finansowych i personalnych.

– W czwartym kwartale widzimy koszty na podobnym poziomie z rysującą się pozytywną perspektywą. Firmy transportowe zaczęły proponować w miarę atrakcyjne umowy długoterminowe, co odbieramy jako chęć zabezpieczenia swoich interesów wobec spodziewanego spadku cen frachtu i powrotu do normalności. W przypadku stali też działa rynek i widać wzrost dostępności oraz spadek cen w ślad za mniejszym zapotrzebowaniem sektora automotive – dodał Michał Rakowski.

Członek zarządu firmy mówił też o tym, czy wzrost cen energii elektrycznej jest dokuczliwy dla Amiki.

– Energia w koszcie wytworzenia AGD w naszej fabryce we Wronkach to kilka procent, choć oczywiście też ma wpływ na dostawców. Bezpośrednio nie uważamy ostatnich zmian jako istotnych dla naszej sytuacji. Staramy się działać jednak również na tym polu, patrząc również na redukowanie śladu węglowego. Na ukończeniu mamy projekt kogeneracji, dzięki któremu będziemy odzyskiwać nawet 1/3 energii z procesów produkcyjnych we Wronkach – powiedział CFO Rakowski.

Odbudowane zapasy

– Od początku pandemii rozpoczęliśmy mocną akumulację środków pieniężnych, bo był przed nami zupełnie nieprzewidywalny czas. Stąd pojawił się wysoki dodatni operacyjny cash flow. W roku 2021 odbudowaliśmy zapasy, wraz ze wzrostem przychodów wzrósł też poziom należności. Prowadzimy też inwestycje, wypłaciliśmy rekordowo wysoką dywidendę – 45 mln PLN, a na koniec września posiadaliśmy około 73 mln PLN wolnych środków pieniężnych – wskazał Michał Rakowski.

– Nie mamy istotnych przeterminowanych należności – odbiorcy regulują faktury na bieżąco. Poziom faktoringu to 175 mln PLN na koniec września, czyli o 10 mln PLN mniej niż przed rokiem. Zapasy wzrosły aż o 300 mln PLN, gdyż w 2020 roku ich poziom stał się ekstremalnie niski. W tym roku dodatkowo przygotowywaliśmy się na wysoki sezon październik-listopad. Oczekiwania klientów co do dostępności asortymentu wymagają od nas utrzymywania stosownych zapasów, tym bardziej wydaje się to wskazane w środowisku rosnących cen i zaburzeń produkcyjno-logistycznych – dodał.

Część inwestycji przesunie się na przyszły rok

Podczas konferencji uczestnicy spotkania pytali także o wydatki CAPEX, które w tym roku miały przekroczyć rekordowe 150 mln PLN.

– Musimy korygować nasze plany na bieżąco ze względu na pewne problemy u naszych dostawców z dostępnością komponentów i realizacją zadań. Po trzech kwartałach wydaliśmy 44 mln PLN, prawdopodobnie cały rok zamknie się kwotą około 100 mln PLN, a reszta przesuwa się na przyszły rok, który pod względem wydatków inwestycyjnych powinien być na co najmniej takim poziomie jak rok obecny. W tym roku kluczowe wydatki obejmują wzrost mocy produkcyjnych (30 mln PLN), wydatki odtworzeniowe (20 mln PLN), inwestycje prooszczędnościowe i zwiększające efektywność (15 mln PLN), IT (20 mln PLN) – wskazał CFO Grupy Amica.

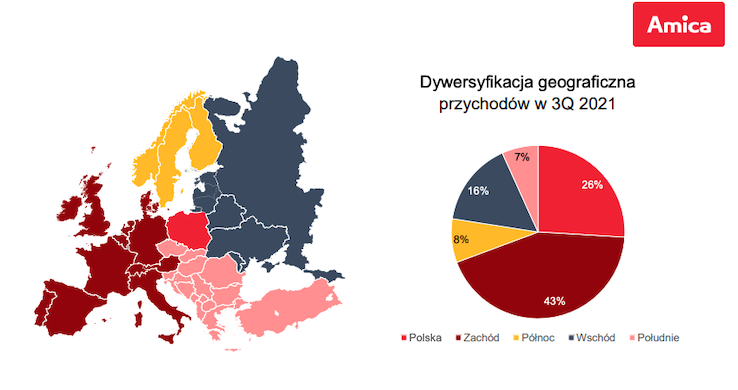

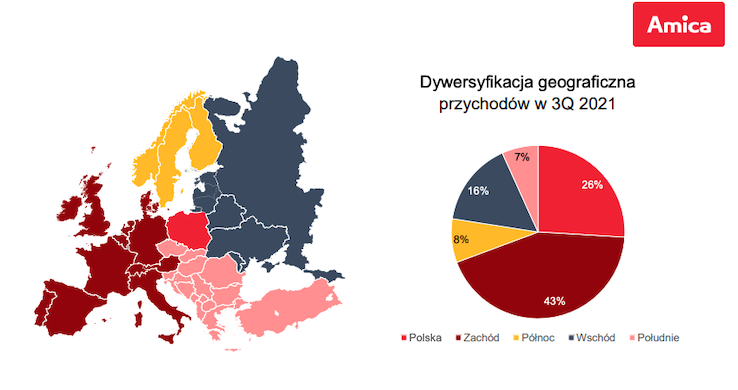

Sprzedaż na poszczególnych rynkach: wzrosty m.in. na Wschodzie

Istotne wzrosty widać w Europie Zachodniej, w tym w Niemczech, Francji, Wielkiej Brytanii (pomimo brexitu) i Hiszpanii (+130 mln zł YTD rdr, ale ze względu na wypłaszczenie dynamiki wzrostu raczej nie będzie zakładanego potrojenia obrotów w roku 2021).

– Wzrosty zobaczyliśmy na Wschodzie, w tym w Rosji i Azji Centralnej, gdzie rozwijamy naszą spółkę w Kazachstanie. Cieszy wzrost sprzedaży w Skandynawii oraz w regionie Południe, gdzie największe rynku to Rumunia, Węgry i Bułgaria. Tam jednak widzimy, że sytuacja covidowa najmocniej wpływa na sprzedaż. Bardzo dobrą informacją jest to, że udało się utrzymać rentowność sprzedaży na całym sprzęcie grzejnym pomimo widocznych wzrostów cen surowców i komponentów. Rentowność towarów w oczywisty sposób musiała spaść wobec kosztów logistycznych – powiedział Michał Rakowski.

Perspektywy

Perspektywy

Perspektywy

Perspektywy

W roku 2022 na pewno wyzwaniami rynkowymi będą ceny frachtu i logistyka, koszty produkcji – stal i elektronika, a także kursy walut – powiedział Michał Rakowski, CFO Grupy Amica.– Październik jest w miarę zbieżny z naszymi założeniami, jesteśmy zadowoleni. Liczę, że podobnie może być w listopadzie. Bardzo silnymi rynkami ze sprzedażą ponad budżet są Niemcy i Skandynawia. W Polsce idziemy właściwie zgodnie z planem. Na Wschodzie przeszkadza lockdown, Południe słabiej radzi sobie z falą wirusa. Z kolei w roku 2022 na pewno wyzwaniami rynkowymi będą ceny frachtu i logistyka, koszty produkcji – stal i elektronika, a także kursy walut. W tym ostatnim aspekcie w zakresie kursu euro mamy hedging naturalny i prawie neutralną pozycję eksportera netto. W zakresie mocnego osłabienia walut wobec juana i dolara jesteśmy zabezpieczeni, dzięki czemu możemy w pierwszym półroczu przyszłego roku korzystać dzięki temu w kontekście zakupów towarów – wskazał Michał Rakowski. – Cały czas trwają prace nad budżetem na rok 2022. Widzimy dużą zmienność czynników, dlatego też bardziej postawimy na mechanizm budżetu przewidującego na miesiące do przodu, a nie na cały rok – dodał CFO Grupy Amica. Na koniec września wskaźnik długu netto do EBITDA LTM miał wartość 1, podczas gdy strategiczny limit jest dwa razy wyższy. Wskaźnik RONA – efektywność wykorzystania aktywów netto (16,4%) – oscyluje wokół wartości ze strategii długoterminowej. © Amica