Jak rysuje się przyszłość SiC w Europie?

Aby lepiej zrozumieć – potencjalną – przyszłość, musimy najpierw przyjrzeć się teraźniejszości i zachodzącym zmianom. Dlatego też, Evertiq zaprosił Yole Group w roli głównego prelegenta na swoje inauguracyjne Expo we francuskiej Sophii Antipolis, aby dokładniej przyjrzeć się rynkowi, inwestycjom i konkurencyjnemu krajobrazowi SiC.

Przemysł energoelektroniczny jest interesującym rynkiem, który nieustannie się rozwija. Pandemia COVID-19 miała jednak na niego negatywny wpływ, głównie z powodu zakłóceń w łańcuchu dostaw, przestojów firm i niższych wskaźników produkcji, szczególnie w tradycyjnej branży motoryzacyjnej.

"Pojazdy elektryczne to bardzo ważny temat w Europie. Na dzień dzisiejszy jest to główny czynnik napędzający rynek węglika krzemu, a także tego, co wydarzy się w ciągu najbliższych pięciu lat" – tymi słowami rozpoczął swoją prelekcję Poshun Chiu, starszy analityk w Yole Group, który wyszedł na scenę podczas Evertiq Expo w Sophii Antipolis, aby dokonać przeglądu i zaprezentować prognozy dotyczące rynku SiC dla energetyki.

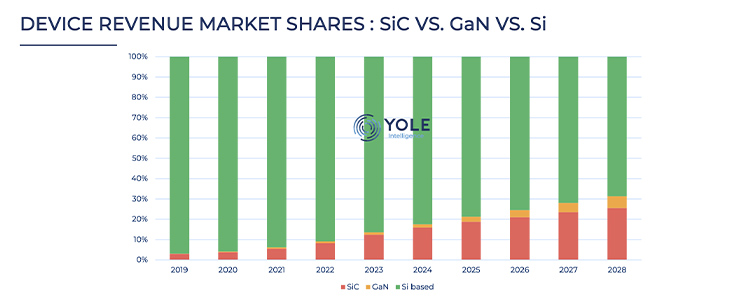

Krzem znajduje się wszędzie w każdym produkcie, jednak obecnie obserwujemy rozwój dwóch różnych technologii. Jedną z nich jest węglik krzemu (SiC), który nadaje się do zastosowań o dużej mocy, a drugą azotek galu (GaN), który sprawdza się w zastosowaniach wymagających wyższej częstotliwości, ale na niższym poziomie mocy niż SiC.

Dotychczas byliśmy świadkami pojawienia się SiC w branży motoryzacyjnej, głównie w pojazdach elektrycznych, ale także w kolejnictwie i w falownikach fotowoltaicznych (PV) – jednak przyszłość jest dla tej technologii znacznie bardziej obiecująca.

"W ciągu najbliższych pięciu lat, do 2028 roku, spodziewamy się, że przychody z urządzeń SiC będą stanowić ponad 25,5% rynku półprzewodników mocy, przy przychodach z urządzeń GaN wynoszących około 6%" – powiedział Poshun Chiu publiczności na targach.

Yole spodziewa się, że do końca tego roku SiC będzie stanowić 15% rynku półprzewodników mocy, co oznacza, że jest on dość znaczący. Ogólnie rzecz biorąc, jeśli coś można zrobić z krzemem, firmy wybiorą krzem – więc pytanie brzmi, dlaczego wybrać SiC?

Według Poshuna, urządzenia SiC zapewniają bardzo wysoką wydajność konwersji i zwiększają zasięg samochodu. Wszystko to oznacza, że oczekiwania dotyczące stopnia wykorzystania SiC w przemyśle motoryzacyjnym są bardzo wysokie.

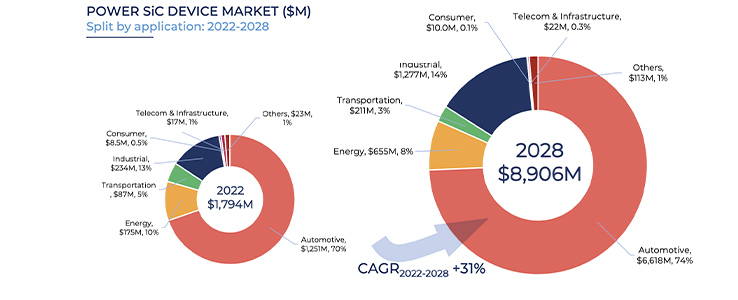

Aby poprzeć to stwierdzenie, Poshun udostępnił dane dotyczące dystrybucji w poprzednich latach. W 2021 r. branża Power SiC mogła pochwalić się już wartością rynkową 1,1 mld USD, by rok później wzrosnąć do 1,8 mld USD. Wciąż rośnie. Mimo że w ostatnich latach zaistniały obawy dotyczące niedoboru substratów SiC, Yole zaobserwowało, że pojawia się coraz więcej dostawców, co ma odpowiadać niczemu innemu jak wzrostowi. Od 2024 r. SiC ma stać się biznesem wartym wiele miliardów USD, a według przewidywań Yole, do 2030 r. jego wartość powinna wzrosnąć do ponad 10 miliardów USD.

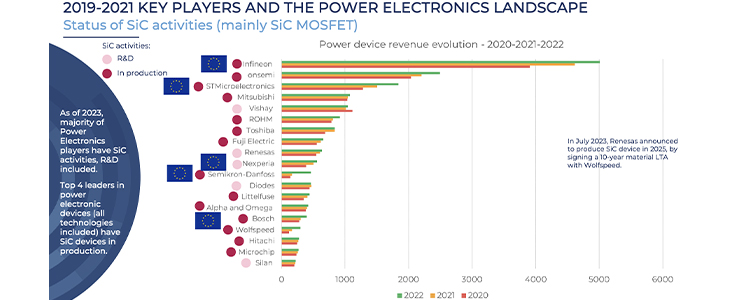

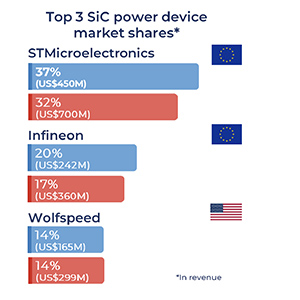

Poshun zaprezentował również trzech największych graczy na rynku urządzeń zasilających w oparciu o przychody (od 2022 r.), przy czym to dwie europejskie firmy zajęły czołowe pozycje. STMicroelectronics zajął pole position, a Infineon drugie miejsce. Trzecia pozycja przypadła firmie Wolfspeed, której siedziba znajduje się w Stanach Zjednoczonych. Jednak z szacunków Yole na 2023 r. wynika, że drugie miejsce przypadnie firmie OnSemi.

Obecnie aplikacje motoryzacyjne dominują na rynku SiC ze względu na silny trend elektryfikacji — w 2022 roku stanowiły 70% rynku Power SiC. Przewiduje się jednak, że wraz z dalszą popularyzacją SiC w motoryzacji rynek urządzeń SiC do zasilania wzrośnie niemal do 9 mld USD, a co za tym idzie — wzrośnie również w zastosowaniach przemysłowych.

"Tak więc w ciągu najbliższych pięciu lat spodziewamy się wzrostu o ponad 30%.”

Poshun uważa, że obserwacja tego rynku będzie bardzo interesująca. Zwykle, gdy widzimy rozwijający się sektor, pojawia się więcej aplikacji do oceny technologii — jednak motoryzacja jest i pozostanie głównym motorem napędowym rynku. Biorąc pod uwagę ruch w branży motoryzacyjnej — z elektryfikacją całych flot — oczekuje się, że wolumen będzie dość znaczący.

Od 2017 roku Tesla korzysta z urządzeń SiC od STMicroelectronics. Uważa się zatem, że właśnie ta decyzja była głównym powodem zaobserwowanego wzrostu. Od tego czasu nastąpił bowiem efekt domina i coraz więcej producentów samochodów i marek zaczęło wybierać SiC.

W 2023 roku SiC został zastosowany w głównym falowniku samochodów premium z akumulatorami 400 V i 800 V. Ponadto znalazł również zastosowanie w ładowarkach pokładowych. Równocześnie niektóre wysokiej klasy sportowe pojazdy elektryczne również przyjęły SiC ze względu na wymagania dotyczące wydajności i zmniejszenia rozmiaru systemu. Uważa się również, że zastosowanie SiC w pojazdach BEV będzie rosło, głównie w segmencie BEV 800V.

Kluczowi gracze i krajobraz elektroniki mocy

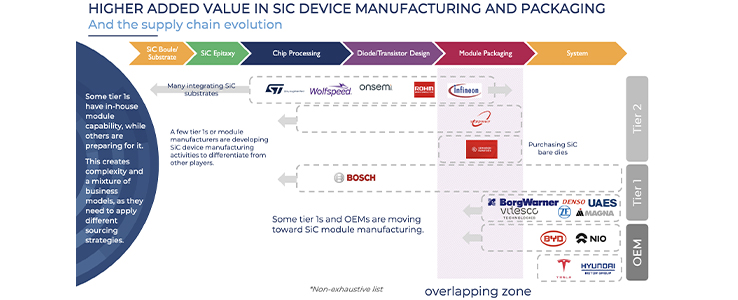

Od 2023 r. większość graczy z branży energoelektroniki ma podjąć działania związane z SiC, w tym prace badawczo-rozwojowe. Obecnie czterech największych liderów w dziedzinie urządzeń energoelektronicznych (z uwzględnieniem wszystkich technologii) ma w swojej produkcji urządzenia SiC.

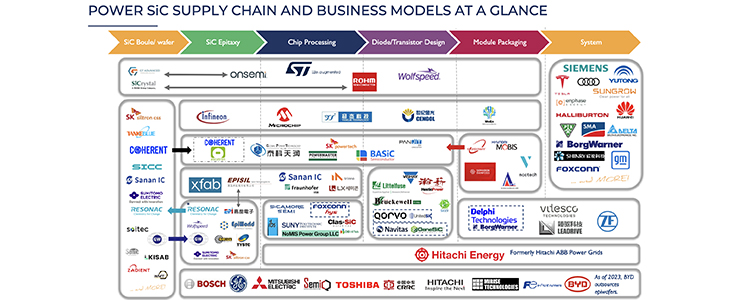

W nadchodzących latach na całym świecie kilka 8-calowych zakładów SiC zostanie zaprojektowanych / zbudowanych lub po prostu zwiększy produkcję. Pytanie, co w takim razie z Europą?

Cóż, Europa jest silna. Yole Group wysoko ocenia europejskie firmy, co oznacza, że pod względem konkurencyjności europejskie firmy SiC prezentują się dość dobrze.

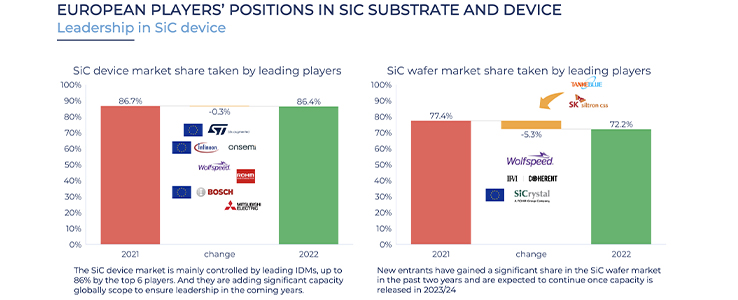

Rynek urządzeń SiC jest kontrolowany głównie przez wiodące firmy IDM, a w niemal 86% przez sześciu największych graczy, z których trzech to firmy europejskie. Zwiększają oni swoje moce produkcyjne w skali globalnej, chcąc zapewnić sobie pozycję lidera w nadchodzących latach.

Poshun przywołuje zarówno ST, jak i Infineon, aby zilustrować, jak przyjęte przez obie firmy strategie, wzmacniają ich pozycję na rynku. Na przykład w 2019 roku ST nabył szwedzką firmę Norstel produkującą wafle SiC, aby zinternalizować możliwości SiC w zakresie wody. Firma zakwalifikowała również zaprojektowane podłoże SiC, SmartSiC, od Soitec, aby rozszerzyć swoją bazę.

Niedawno ST utworzyło również spółkę joint venture z Sanan w Chinach. Dzięki temu firma będzie mogła produkować urządzenia zasilające w Chinach pod szyldem chińskiej firmy — na chiński rynek. Oznacza to, że ST staje się Chińczykiem w Chinach, aby wspierać klientów, których już ma. Posunięcie to określane jest jako "super inteligentne", ponieważ ST będzie uważane za chińską firmę w Chinach – co oznacza, że nie zostanie wyparte przez innych chińskich dostawców, ponieważ "jest" chińskim dostawcą.

Z drugiej strony Infineon do tej pory nie zajmował się podłożami, więc w 2018 roku nabył firmę Siltectra i jej technologię waflową Coldsplit. Firma postawiła na zabezpieczenie dostaw i podpisała długoterminowe umowy z wieloma dostawcami, aby zbudować bardziej odporne dostawy wafli/epiwafrów SiC.

Jednak, jak zauważa Poshun, aby zapewnić sobie pozycję lidera, główne europejskie IDM zwiększają obecnie moce produkcyjne w USA i Azji.

Oczywistym jest, że SiC jest w fazie rozwoju, ale jak wskazał Poshun wcześniej w swojej prezentacji, Yole spodziewa się, że do 2028 r. przychody z urządzeń SiC będą stanowiły ponad 25,5% rynku półprzewodników mocy.

Dane i zdjęcia © Yole Group