Ericsson podsumowuje pierwszy kwartał

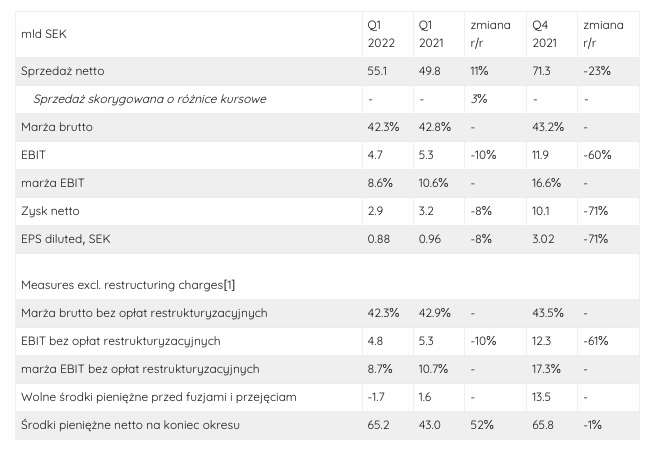

Sprzedaż organiczna Grupy wzrosła o 3% r/r, na co główny wpływ miała aktywność działu Networks w Ameryce Północnej oraz w Europie i Ameryce Łacińskiej.

Zaraportowana sprzedaż wyniosła 55,1 mld SEK, czyli około 5,33 mld EUR (49,8 mld SEK w 1Q2021).

Zaraportowana marża brutto wyniosła 42,3% (42,8%) pod wpływem proaktywnych inwestycji odnośnie łańcucha dostaw w dziale Networks. Marża brutto czwartego kwartału wyniosła 43,2%.

W związku z bezterminowym zawieszeniem działalności w Rosji utworzono rezerwę na utratę wartości aktywów w wysokości -0,9 mld SEK. Zostało to zaksięgowane jako pozostałe koszty operacyjne w segmencie Networks. Około jedna trzecia tej kwoty wpłynie na przepływy pieniężne.

EBIT wyniósł 5,9 mld SEK z marżą EBIT 10,7% z wyłączeniem rezerw i rewaluacji inwestycji Ericsson Ventures w wysokości -0,3 mld SEK. Zaraportowany EBIT wyniósł 4,7 (5,3) mld SEK.

EBIT wyniósł 6,1 mld SEK z marżą EBIT 11,0% z wyłączeniem rezerwy i rewaluacji inwestycji Ericsson Ventures. Zgłoszony EBIT wyniósł 4,9 (5,5) mld SEK.

Marża EBIT w dziale Networks, po wyłączeniu rezerwy dotyczącej Rosji, wyniosła 18,7%. Na EBIT negatywnie wpłynęły terminy sprzedaży oprogramowania w ramach dużego kontraktu, a także zwiększone środki na badania i rozwój. Raportowana marża EBIT wyniosła 16,6% (20,0%).

Sprzedaż organiczna w Emerging Business and Other wzrosła o 15% r/r dzięki Cradlepoint.

Zaraportowany dochód netto wyniósł 2,9 (3,2) mld SEK.

Wolne środki pieniężne przed fuzjami i przejęciami wyniosły -1,7 (1,6) mld SEK, na co wpływ miało proaktywne gromadzenie zapasów w celu zapewnienia odporności łańcucha dostaw. Środki pieniężne netto 31 marca 2022 r. wyniosły 65,2 mld SEK w porównaniu z 43,0 mld SEK z 31 marca 2021 r.

©Ericsson