Sektor foundry ma za sobą 9. z rzędu kwartał wzrostu przychodów

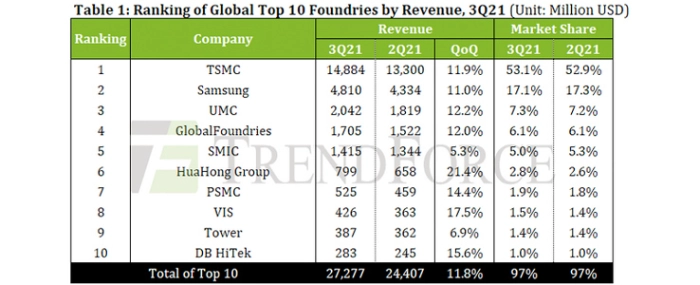

W ostatnim raporcie TrendForce wziął pod lupę największych kontraktowych producentów chipów, czyli firmy foundry. Ich przychody w trzecim kwartale wzrosły niemal o 12% kw/kw.

Przychody foundry wzrosły w 3Q2021 o 12% kw/kw dzięki szczytowi sezonu, nowym mocom produkcyjnym i rosnącym cenom – raportuje firma analityczna TrendForce.

Chociaż zwolnił popyt na produkty wykorzystywane w czasie pracy i nauki z domu, ponieważ wiele krajów odnotowało wzrost liczby szczepień i częściowo zniosło ograniczenia dotyczące dystansu społecznego, spadek zamówień dla sektora foundry z tego źródła został z nawiązką zrekompensowany przez tradycyjny smartfonowy szczyt sezonu – oceniają analitycy TrendForce podsumowując trzeci kwartał w branży kontraktowej produkcji chipów (foundry).

W tym samym czasie producenci OEM komputerów przenośnych, urządzeń sieciowych, elektroniki samochodowej i urządzeń IoT energicznie zwiększali zapasy, ponieważ wcześniejszy kryzys wydajności na rynku foundry przeszkodził im w osiągnięciu celów sprzedaży. W związku z tym w 3Q2021 na rynku kontraktowej produkcji chipów popyt nadal przewyższał podaż.

W ostatnim czasie firmy foundry stopniowo uruchamiają nowe moce produkcyjne i zyskują na ciągłym wzroście średnich cen sprzedaży (ASP). Dzięki silnemu popytowi, nowym zdolnościom produkcyjnym i rosnącym cenom wafli, kwartalne łączne przychody sektora foundry wzrosły o 11,8% kw./kw., osiągając nowy rekord w wysokości 27,28 mld USD w trzecim kwartale 2021 roku. Oznacza to dziewiąty z rzędu kwartał wzrostu przychodów.

Największa czwórka z dwucyfrowym wzrostem

Cztery czołowe firmy foundry w trzecim kwartale odnotowały dwucyfrowy wzrost przychodów. Wzrost sprzedaży chińskiego SMIC był nieznacznie ograniczony przez restrykcje nałożone na rozbudowę mocy produkcyjnych.

TSMC podniosło kwartalne przychody o 11,9% kwartał do kwartału do 14,88 mld USD, korzystając z wprowadzenia na rynek nowych modeli iPhone'a. Firma utrzymała się w czołówce rankingu z 3Q2021. Jeśli chodzi o sprzedaż TSMC w zależności od technologii produkcji, to łączny udział w przychodach procesów 7 nm i 5 nm przekroczył już 50% i nadal rośnie dzięki stałemu popytowi na chipy do smartfonów i chipy HPC (High Performance Computing).

Przychody Samsunga w omawianym okresie poszły w górę o 11% kw/kw do 4,81 mld USD, dzięki czemu firma zajęła mocne drugie miejsce w rankingu. Wzrost wynikał z kilku czynników. Po pierwsze wpływ miały premiery nowych modeli smartfonów w drugiej połowie roku zwiększające popyt na SoC i DDI. Po drugie, fabryka Line S2 w Austin powróciła do normalnego poziomu udziału w przychodach po problemach z produkcją spowodowanych przez zimową burzę, która nawiedziła Teksas na początku tego roku. Po trzecie, w fabryce Line S5 w koreańskim Pyeongtaek uruchomiono nowe moce produkcyjne. I wreszcie, przychody osiągnięte w drugim kwartale stanowiły niską bazą porównawczą, co doprowadziło do całkiem imponujących wyników za 3Q2021.

Firma UMC odnotowała znaczne zyski w trzecim kwartale 2021 r., ponieważ uruchomienie nowych mocy produkcyjnych w procesach 28/22 nm doprowadziło do wzrostu liczby wafli przeznaczonych na układy sterowników OLED i innych komponentów. Zwiększyły się też średnie ceny sprzedaży. Przychody UMC w 3Q2021 wzrosły o 12,2% kw./kw. do 2,04 mld USD. UMC nadal trzyma trzecie miejsce w zestawieniu, po tym jak po raz pierwszy wyprzedziło GlobalFoundries w 1Q2020.

Czwarte w rankingu GlobalFoundries odnotowało wzrost przychodów o 12% kw/kw do 1,71 mld USD. Firma, aby zaradzić ogólnoświatowemu niedoborowi chipów, ogłosiła w tym roku serię inwestycji zwiększających moce produkcyjne, w tym w Fab1 w Dreźnie i Fab8 w Malcie (miasto w stanie Nowy Jork). Co więcej, planowane są nowe fabryki w Singapurze i w Malcie.

SMIC zwiększył swoje przychody o 5,3% kw/kw do 1,42 mld USD i zajął piąte miejsce. Do wzrostu przychodów przyczynił się stabilny poziom popytu na PMIC, chipy Wi-Fi, MCU i RFIC, a poza tym SMIC stale podnosi ceny płytek. Analitycy TrendForce zwracają uwagę, że SMIC dostosowuje asortyment i bazę klientów biorąc pod uwagę czynniki geopolityczne. Konsekwentnie rosnący na przestrzeni kwartałów udział chińskich klientów w bazie klientów SMIC wyniósł w 3Q2021 prawie 70%. Pod wpływem polityki rządu chińskiego dotyczącej półprzewodników, SMIC nadal będzie priorytetowo traktować popyt ze strony klientów krajowych, a udział klientów zagranicznych w przychodzących zamówieniach będzie się stopniowo zmniejszał.

W czwartym kwartale kolejne wzrosty, ale nieco wolniejsze

Chociaż kontraktowi producenci chipów producenci podjęli różne działania w celu zwiększenia wydajności, to uruchomione w tym roku nowe moce produkcyjne są już całkowicie zarezerwowane. Z kolei na zbudowanie i uruchomienie zapowiedzianych przez firmy foundry nowych fabryk trzeba będzie trochę poczekać, więc niedobór chipów raczej nie zniknie w najbliższym czasie.

Po stronie popytu sprzedaż telewizorów i innych produktów końcowych przeznaczonych do gospodarstw domowych nieco osłabła. Jednak zapotrzebowanie na sprzęt i infrastrukturę związane z 5G, Wi-Fi 6 i IoT wciąż nabiera tempa. Co więcej, producenci OEM elektroniki użytkowej wciąż gromadzą komponenty w ramach przygotowań do świątecznych wyprzedaży na koniec roku.

Na podstawie ostatniego badania otrzymywanych przez firmy foundry zamówień, TrendForce stwierdza, że producenci chipów będą nadal działać z pełnym obciążeniem. W związku z niedoborem podaży rosną również średnie ceny. Tymczasem firmy foundry optymalizują miksy produktów, aby poprawić wyniki finansowe. Biorąc powyższe pod uwagę, TrendForce ocenia, że wzrost przychodów dla TOP 10 firm foundry będzie kontynuowany w 4Q2021, ale w w bardziej umiarkowanym stopniu w porównaniu z poprzednim kwartałem, ponieważ brakuje peryferyjnych układów scalonych wykonywanych przy użyciu dojrzałych węzłów procesowych. Dodatkowo popyt na niektóre produkty SoC nieco spadł.

© TrendForce