© TSMC

Analizy |

TOP 5 firm foundry – co działo się w drugim kwartale

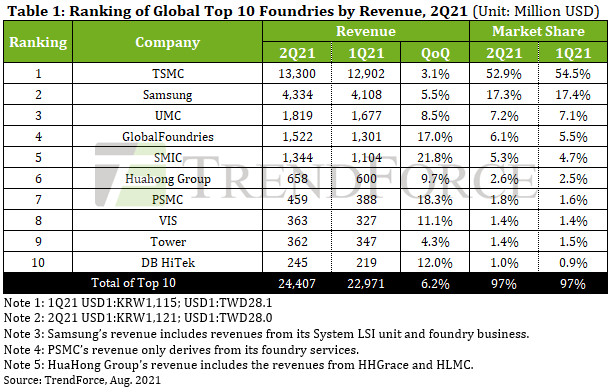

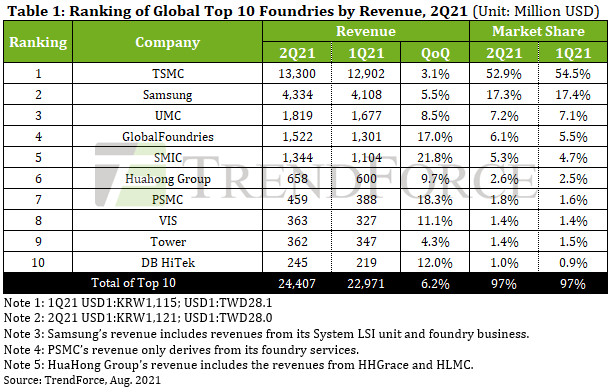

W drugim kwartale 2021 roku TSMC po raz kolejny znacznie wyprzedziło inne firmy foundry z przychodami w wysokości 13,3 mld USD, co stanowi wzrost o 3,1% kw/kw. Stosunkowo stłumiony wzrost TSMC można przypisać kilku czynnikom, z których najważniejszym była kwietniowa przerwa w dostawie prądu w Fab14 P7 znajdującym się w Southern Taiwan Science Park. Awaria zasilania spowodowała następnie odrzucenie niektórych wafli w procesach 40 nm i 16 nm. Kolejna przerwa zasilania nastąpiła w maju, gdy tymczasowo przestała działać elektrownia Taipower z siedzibą w Kaohsiung. Chociaż fabryka natychmiast wznowiła działalność dzięki awaryjnym generatorom prądu, aby żadne wafle z linii produkcyjnych nie zostały odrzucone, niektóre z nich wymagały dodatkowych prac.

TSMC utrzymało też długofalową strategię dotyczącą spójnych ofert cenowych za usługi foundry. W związku z tym, chociaż przychody za II kwartał 2021 przekroczyły górną granicę wcześniejszych prognoz finansowych, to firma odnotowała nieco niższy wzrost kwartalny niż konkurenci z branży, a także straciła nieco udziałów w rynku na ich rzecz.

Przychody Samsunga za drugi kwartał 2021 roku wyniosły 4,33 mld USD, co oznacza wzrost o 5,5% kw/kw. Po otrząśnięciu się z zimowej burzy, która nawiedziła Teksas w lutym, fabryka Samsunga Line S2 w Austin w pełni wznowiła działalność produkcyjną w kwietniu. Fabryka działa teraz na pełnych mocach, realizując dodatkowe zamówienia klientów, aby zrekompensować 1,5-miesięczny przestój. Samsung zdołał zwiększyć przychody w 2Q2021 o 5,5% kw./kw. dzięki silnemu popytowi klientów na CIS, transceivery RF 5G i sterowniki OLED.

Trzecie w zestawieniu UMC skorzystało na utrzymującym się wysokim popycie na układy scalone sterowników PMIC, TDDI, Wi-Fi i OLED i, mimo pracy na pełnych mocach, wydajność firmy pozostawała znacznie w tyle za zapotrzebowaniem klientów. W rezultacie UMC podnosiło ceny. Ponadto firma realizowała już zamówienia korzystając z nowo zainstalowanych linii produkujących układy w procesach 28/22 nm, które mają stosunkowo wysokie średnie ceny sprzedaży. Udziały UMC w rynku w 2Q2021 pozostały na podobnym poziomie co w poprzednim kwartale (7,2%, +0,1pp), firma odnotowała przychody w wysokości 1,82 mld USD, co stanowi wzrost o 8,5% kw/kw.

Czwarte w rankingu GlobalFoundries odnotowało przychód za 2Q2021 w wysokości 1,52 mld USD (+17,0% kw/kw). Po sprzedaży Fab10 w USA i Fab3E w Singapurze odpowiednio ON Semi i VIS w 2019 roku, GlobalFoundries stopniowo konsoliduje swoje istniejące linie produktów i koncentruje się na rozwoju 14/12nm FinFET, 22/12nm FD-SOI oraz platform technologicznych 55/40 nm HV i BCD. GlobalFoundries ogłosiło również, że zwiększy obecne zdolności produkcyjne budując nowe fabryki w USA i Singapurze, co ma być odczuwalne w zyskach począwszy od drugiej połowy 2022 roku.

Należy odnotować, że chociaż GlobalFoundries sprzedało już Fab10 firmie ON Semi, to w okresie 2020-2021 nadal wytwarza dla ON Semi produkty w tym zakładzie. ON Semi nie będzie samodzielnie obsługiwać fabryki, dopóki w 2022 roku nie zostanie sfinalizowane przeniesienie własności.

SMIC mocno zwiększył przychody w drugim kwartale, bo aż o 21,8% do 1,34 mld USD i podniósł udział w rynku do 5,3%. Wzrost SMIC nastąpił dzięki silnemu zapotrzebowaniu klientów na różne technologie, w tym 0,15/0,18 µm PMIC, 55/40nm MCU, RF, HV i CIS, a także dzięki stałemu wzrostowi średnich cen sprzedaży. Dzięki lepszemu niż oczekiwano przyjęciu technologii 14nm przez nowych klientów, SMIC działa obecnie przy w pełni obciążonej pojemności 15K wspm (wafer starts per month).

© TrendForce

TOP 5 firm foundry – co działo się w drugim kwartale

W drugim kwartale 2021 roku TSMC po raz kolejny znacznie wyprzedziło inne firmy foundry z przychodami w wysokości 13,3 mld USD, co stanowi wzrost o 3,1% kw/kw. Stosunkowo stłumiony wzrost TSMC można przypisać kilku czynnikom, z których najważniejszym była kwietniowa przerwa w dostawie prądu w Fab14 P7 znajdującym się w Southern Taiwan Science Park. Awaria zasilania spowodowała następnie odrzucenie niektórych wafli w procesach 40 nm i 16 nm. Kolejna przerwa zasilania nastąpiła w maju, gdy tymczasowo przestała działać elektrownia Taipower z siedzibą w Kaohsiung. Chociaż fabryka natychmiast wznowiła działalność dzięki awaryjnym generatorom prądu, aby żadne wafle z linii produkcyjnych nie zostały odrzucone, niektóre z nich wymagały dodatkowych prac.

TSMC utrzymało też długofalową strategię dotyczącą spójnych ofert cenowych za usługi foundry. W związku z tym, chociaż przychody za II kwartał 2021 przekroczyły górną granicę wcześniejszych prognoz finansowych, to firma odnotowała nieco niższy wzrost kwartalny niż konkurenci z branży, a także straciła nieco udziałów w rynku na ich rzecz.

Przychody Samsunga za drugi kwartał 2021 roku wyniosły 4,33 mld USD, co oznacza wzrost o 5,5% kw/kw. Po otrząśnięciu się z zimowej burzy, która nawiedziła Teksas w lutym, fabryka Samsunga Line S2 w Austin w pełni wznowiła działalność produkcyjną w kwietniu. Fabryka działa teraz na pełnych mocach, realizując dodatkowe zamówienia klientów, aby zrekompensować 1,5-miesięczny przestój. Samsung zdołał zwiększyć przychody w 2Q2021 o 5,5% kw./kw. dzięki silnemu popytowi klientów na CIS, transceivery RF 5G i sterowniki OLED.

Trzecie w zestawieniu UMC skorzystało na utrzymującym się wysokim popycie na układy scalone sterowników PMIC, TDDI, Wi-Fi i OLED i, mimo pracy na pełnych mocach, wydajność firmy pozostawała znacznie w tyle za zapotrzebowaniem klientów. W rezultacie UMC podnosiło ceny. Ponadto firma realizowała już zamówienia korzystając z nowo zainstalowanych linii produkujących układy w procesach 28/22 nm, które mają stosunkowo wysokie średnie ceny sprzedaży. Udziały UMC w rynku w 2Q2021 pozostały na podobnym poziomie co w poprzednim kwartale (7,2%, +0,1pp), firma odnotowała przychody w wysokości 1,82 mld USD, co stanowi wzrost o 8,5% kw/kw.

Czwarte w rankingu GlobalFoundries odnotowało przychód za 2Q2021 w wysokości 1,52 mld USD (+17,0% kw/kw). Po sprzedaży Fab10 w USA i Fab3E w Singapurze odpowiednio ON Semi i VIS w 2019 roku, GlobalFoundries stopniowo konsoliduje swoje istniejące linie produktów i koncentruje się na rozwoju 14/12nm FinFET, 22/12nm FD-SOI oraz platform technologicznych 55/40 nm HV i BCD. GlobalFoundries ogłosiło również, że zwiększy obecne zdolności produkcyjne budując nowe fabryki w USA i Singapurze, co ma być odczuwalne w zyskach począwszy od drugiej połowy 2022 roku.

Należy odnotować, że chociaż GlobalFoundries sprzedało już Fab10 firmie ON Semi, to w okresie 2020-2021 nadal wytwarza dla ON Semi produkty w tym zakładzie. ON Semi nie będzie samodzielnie obsługiwać fabryki, dopóki w 2022 roku nie zostanie sfinalizowane przeniesienie własności.

SMIC mocno zwiększył przychody w drugim kwartale, bo aż o 21,8% do 1,34 mld USD i podniósł udział w rynku do 5,3%. Wzrost SMIC nastąpił dzięki silnemu zapotrzebowaniu klientów na różne technologie, w tym 0,15/0,18 µm PMIC, 55/40nm MCU, RF, HV i CIS, a także dzięki stałemu wzrostowi średnich cen sprzedaży. Dzięki lepszemu niż oczekiwano przyjęciu technologii 14nm przez nowych klientów, SMIC działa obecnie przy w pełni obciążonej pojemności 15K wspm (wafer starts per month).

© TrendForce

Nadal rośnie popyt na usługi produkcji chipów, za nim w górę idą ceny

W 2Q2021 nadal panicznie kupowano chipy, co wynikało m.in. z wysokiego poziomu popytu, przechodzenia na 5G, napięć geopolitycznych czy chronicznych niedoborów chipów – raportuje TrendForce.

Przychody sektora foundry w drugim kwartale 2021 roku osiągnęły 24,407 mld USD, co stanowi wzrost o 6,2% kw./kw. i oznacza ósmy już rekordowy kwartał z rzędu od 3Q19.Producenci ODM/OEM wciąż generowali duże zapotrzebowanie na chipy, ponieważ nie byli w stanie realizować celów zamówieniowych dla różnych produktów końcowych z powodu niewystarczających mocy producentów foundry (kontraktowych wytwórców chipów) – informuje firma analityczna TrendForce. Niedobór mocy foundry, który rozpoczął się w drugim półroczu 2019 roku, utrzymuje się i pogłębia od blisko dwóch lat. Chociaż nowo instalowane linie stawały się stopniowo dostępne, wzrost wydajności był stosunkowo ograniczony, a te dodatkowe moce zostały w pełni zarezerwowane przez klientów – raportują analitycy TrendForce. Wszystkie główne firmy foundry działają obecnie z pełnym obciążeniem, chociaż ich produkcja wciąż pozostaje w tyle za zapotrzebowaniem rynku. Co więcej, od drugiego kwartału 2021 roku większy jest udział produkcji na potrzeby motoryzacji (ze względu na duże naciski ze strony rządów na całym świecie), co z kolei ogranicza dostępne zdolności produkcyjne chipów do innych zastosowań. W rezultacie foundry kontynuują podnoszenie cen i dostosowują swoje miksy produktów w celu dalszej optymalizacji zysków. Dlatego firma TrendForce prognozuje, że łączne przychody 10 największych firm foundry w trzecim kwartale osiągną rekordowy poziom w 3Q21 przy wyższym niż w drugim kwartale wzroście kw/kw.

TOP 5 firm foundry – co działo się w drugim kwartale

W drugim kwartale 2021 roku TSMC po raz kolejny znacznie wyprzedziło inne firmy foundry z przychodami w wysokości 13,3 mld USD, co stanowi wzrost o 3,1% kw/kw. Stosunkowo stłumiony wzrost TSMC można przypisać kilku czynnikom, z których najważniejszym była kwietniowa przerwa w dostawie prądu w Fab14 P7 znajdującym się w Southern Taiwan Science Park. Awaria zasilania spowodowała następnie odrzucenie niektórych wafli w procesach 40 nm i 16 nm. Kolejna przerwa zasilania nastąpiła w maju, gdy tymczasowo przestała działać elektrownia Taipower z siedzibą w Kaohsiung. Chociaż fabryka natychmiast wznowiła działalność dzięki awaryjnym generatorom prądu, aby żadne wafle z linii produkcyjnych nie zostały odrzucone, niektóre z nich wymagały dodatkowych prac.

TSMC utrzymało też długofalową strategię dotyczącą spójnych ofert cenowych za usługi foundry. W związku z tym, chociaż przychody za II kwartał 2021 przekroczyły górną granicę wcześniejszych prognoz finansowych, to firma odnotowała nieco niższy wzrost kwartalny niż konkurenci z branży, a także straciła nieco udziałów w rynku na ich rzecz.

Przychody Samsunga za drugi kwartał 2021 roku wyniosły 4,33 mld USD, co oznacza wzrost o 5,5% kw/kw. Po otrząśnięciu się z zimowej burzy, która nawiedziła Teksas w lutym, fabryka Samsunga Line S2 w Austin w pełni wznowiła działalność produkcyjną w kwietniu. Fabryka działa teraz na pełnych mocach, realizując dodatkowe zamówienia klientów, aby zrekompensować 1,5-miesięczny przestój. Samsung zdołał zwiększyć przychody w 2Q2021 o 5,5% kw./kw. dzięki silnemu popytowi klientów na CIS, transceivery RF 5G i sterowniki OLED.

Trzecie w zestawieniu UMC skorzystało na utrzymującym się wysokim popycie na układy scalone sterowników PMIC, TDDI, Wi-Fi i OLED i, mimo pracy na pełnych mocach, wydajność firmy pozostawała znacznie w tyle za zapotrzebowaniem klientów. W rezultacie UMC podnosiło ceny. Ponadto firma realizowała już zamówienia korzystając z nowo zainstalowanych linii produkujących układy w procesach 28/22 nm, które mają stosunkowo wysokie średnie ceny sprzedaży. Udziały UMC w rynku w 2Q2021 pozostały na podobnym poziomie co w poprzednim kwartale (7,2%, +0,1pp), firma odnotowała przychody w wysokości 1,82 mld USD, co stanowi wzrost o 8,5% kw/kw.

Czwarte w rankingu GlobalFoundries odnotowało przychód za 2Q2021 w wysokości 1,52 mld USD (+17,0% kw/kw). Po sprzedaży Fab10 w USA i Fab3E w Singapurze odpowiednio ON Semi i VIS w 2019 roku, GlobalFoundries stopniowo konsoliduje swoje istniejące linie produktów i koncentruje się na rozwoju 14/12nm FinFET, 22/12nm FD-SOI oraz platform technologicznych 55/40 nm HV i BCD. GlobalFoundries ogłosiło również, że zwiększy obecne zdolności produkcyjne budując nowe fabryki w USA i Singapurze, co ma być odczuwalne w zyskach począwszy od drugiej połowy 2022 roku.

Należy odnotować, że chociaż GlobalFoundries sprzedało już Fab10 firmie ON Semi, to w okresie 2020-2021 nadal wytwarza dla ON Semi produkty w tym zakładzie. ON Semi nie będzie samodzielnie obsługiwać fabryki, dopóki w 2022 roku nie zostanie sfinalizowane przeniesienie własności.

SMIC mocno zwiększył przychody w drugim kwartale, bo aż o 21,8% do 1,34 mld USD i podniósł udział w rynku do 5,3%. Wzrost SMIC nastąpił dzięki silnemu zapotrzebowaniu klientów na różne technologie, w tym 0,15/0,18 µm PMIC, 55/40nm MCU, RF, HV i CIS, a także dzięki stałemu wzrostowi średnich cen sprzedaży. Dzięki lepszemu niż oczekiwano przyjęciu technologii 14nm przez nowych klientów, SMIC działa obecnie przy w pełni obciążonej pojemności 15K wspm (wafer starts per month).

© TrendForce

TOP 5 firm foundry – co działo się w drugim kwartale

W drugim kwartale 2021 roku TSMC po raz kolejny znacznie wyprzedziło inne firmy foundry z przychodami w wysokości 13,3 mld USD, co stanowi wzrost o 3,1% kw/kw. Stosunkowo stłumiony wzrost TSMC można przypisać kilku czynnikom, z których najważniejszym była kwietniowa przerwa w dostawie prądu w Fab14 P7 znajdującym się w Southern Taiwan Science Park. Awaria zasilania spowodowała następnie odrzucenie niektórych wafli w procesach 40 nm i 16 nm. Kolejna przerwa zasilania nastąpiła w maju, gdy tymczasowo przestała działać elektrownia Taipower z siedzibą w Kaohsiung. Chociaż fabryka natychmiast wznowiła działalność dzięki awaryjnym generatorom prądu, aby żadne wafle z linii produkcyjnych nie zostały odrzucone, niektóre z nich wymagały dodatkowych prac.

TSMC utrzymało też długofalową strategię dotyczącą spójnych ofert cenowych za usługi foundry. W związku z tym, chociaż przychody za II kwartał 2021 przekroczyły górną granicę wcześniejszych prognoz finansowych, to firma odnotowała nieco niższy wzrost kwartalny niż konkurenci z branży, a także straciła nieco udziałów w rynku na ich rzecz.

Przychody Samsunga za drugi kwartał 2021 roku wyniosły 4,33 mld USD, co oznacza wzrost o 5,5% kw/kw. Po otrząśnięciu się z zimowej burzy, która nawiedziła Teksas w lutym, fabryka Samsunga Line S2 w Austin w pełni wznowiła działalność produkcyjną w kwietniu. Fabryka działa teraz na pełnych mocach, realizując dodatkowe zamówienia klientów, aby zrekompensować 1,5-miesięczny przestój. Samsung zdołał zwiększyć przychody w 2Q2021 o 5,5% kw./kw. dzięki silnemu popytowi klientów na CIS, transceivery RF 5G i sterowniki OLED.

Trzecie w zestawieniu UMC skorzystało na utrzymującym się wysokim popycie na układy scalone sterowników PMIC, TDDI, Wi-Fi i OLED i, mimo pracy na pełnych mocach, wydajność firmy pozostawała znacznie w tyle za zapotrzebowaniem klientów. W rezultacie UMC podnosiło ceny. Ponadto firma realizowała już zamówienia korzystając z nowo zainstalowanych linii produkujących układy w procesach 28/22 nm, które mają stosunkowo wysokie średnie ceny sprzedaży. Udziały UMC w rynku w 2Q2021 pozostały na podobnym poziomie co w poprzednim kwartale (7,2%, +0,1pp), firma odnotowała przychody w wysokości 1,82 mld USD, co stanowi wzrost o 8,5% kw/kw.

Czwarte w rankingu GlobalFoundries odnotowało przychód za 2Q2021 w wysokości 1,52 mld USD (+17,0% kw/kw). Po sprzedaży Fab10 w USA i Fab3E w Singapurze odpowiednio ON Semi i VIS w 2019 roku, GlobalFoundries stopniowo konsoliduje swoje istniejące linie produktów i koncentruje się na rozwoju 14/12nm FinFET, 22/12nm FD-SOI oraz platform technologicznych 55/40 nm HV i BCD. GlobalFoundries ogłosiło również, że zwiększy obecne zdolności produkcyjne budując nowe fabryki w USA i Singapurze, co ma być odczuwalne w zyskach począwszy od drugiej połowy 2022 roku.

Należy odnotować, że chociaż GlobalFoundries sprzedało już Fab10 firmie ON Semi, to w okresie 2020-2021 nadal wytwarza dla ON Semi produkty w tym zakładzie. ON Semi nie będzie samodzielnie obsługiwać fabryki, dopóki w 2022 roku nie zostanie sfinalizowane przeniesienie własności.

SMIC mocno zwiększył przychody w drugim kwartale, bo aż o 21,8% do 1,34 mld USD i podniósł udział w rynku do 5,3%. Wzrost SMIC nastąpił dzięki silnemu zapotrzebowaniu klientów na różne technologie, w tym 0,15/0,18 µm PMIC, 55/40nm MCU, RF, HV i CIS, a także dzięki stałemu wzrostowi średnich cen sprzedaży. Dzięki lepszemu niż oczekiwano przyjęciu technologii 14nm przez nowych klientów, SMIC działa obecnie przy w pełni obciążonej pojemności 15K wspm (wafer starts per month).

© TrendForce